A Auren (AURE3) e a AES Brasil (AESB3) anunciaram nesta quarta (15) a combinação negócios que vai criar a 3ª maior geradora de energia do país. A operação vai unificar as bases acionárias das duas companhias elétricas e tornará a AES Brasil subsidiária integral da Auren, segundo fato relevante divulgado ao mercado.

A combinação de negócios entre Auren e AES BRasil, diz o documento, resultará em uma única companhia aberta listada no Novo Mercado da B3, "com sólido portfólio de 39 ativos operacionais e em construção e potencial de se beneficiar de significativas sinergias corporativas, operacionais e financeiras".

A operação entre a Auren e a AES Brasil criará uma plataforma com potência instalada de 8,8 GW composta por um portfólio de geração de energia totalmente renovável e Ebitda (Lucros antes de juros, impostos, depreciação e amortização) combinados, relativo ao ano de 2023, de R$ 3,5

bilhões.

"A Auren, como empresa combinada resultante, se tornará a 3ª maior empresa geradora de energia do Brasil e uma das melhores combinações do país sob o aspecto de diversificação de fontes renováveis, através da distribuição de sua capacidade em geração hidrelétrica (54%), geração eólica (36%) e geração solar (10%)", detalha a Auren.

Atualmente, a Auren ocupa a 11ª posição entre as maiores geradoras do Brasil.

Auren e AES Brasil: como será a combinação de negócios?

O documento sobre a combinação de negócios prossegue: "A transação com a AES Brasil consolidará a liderança já detida pela Auren como a maior comercializadora de energia do Brasil, que passará a ter uma vantagem competitiva adicional com a agregação de capacidade de geração da companhia combinada."

O texto do Fato Relevante acrescenta que, "com uma atuação de destaque em todos os segmentos de clientes, essenciais para atender ao crescimento e à demanda de energia no Brasil", a Auren Comercializadora passará a negociar 4,1 GW médios de energia, equivalente a mais de 5% do consumo total do país.

O acordo prevê que a operação será realizada por meio da incorporação, pela ARN, uma sociedade cujo capital é integralmente detido pela Auren, da totalidade das ações ordinárias da AES Brasil, com a consequente conversão da empresa em subsidiária integral da ARN e a emissão, pela ARN, de novas ações ordinárias e preferenciais compulsoriamente resgatáveis.

"Como ato subsequente, a ARN será incorporada, de modo que a ARN será extinta e a Auren passará a ser titular da totalidade do capital social da AES Brasil", explica a empresa que negocia com ações AURE3.

Para cada 1 Ação ON AES Brasil detida pelos acionistas da AES Brasil, serão entregues 0,762376237623 Ações ON Auren.

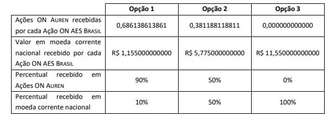

"No âmbito da Incorporação, cada acionista da AES BRASIL poderá escolher entre 3 opções", afirma o texto da combinação de negócios.

"Com base na relação de troca, aos acionistas da AES Brasil serão concedidas as seguintes opções, representadas pela soma do valor das Ações ON AUREN (quando existentes na opção desejada) mais o valor em moeda corrente nacional, por cada Ação ON AES Brasil", complementa.

A Auren explica no gráfico abaixo:

De acordo com o Fato Relevante, a AES Corporation, acionista controladora indireta da AES Bresil, enviou informa que optará pela Opção 3 - o recebimento de 100% de sua participação em moeda corrente nacional.

Já a Votorantim S.A., acionista parte do bloco de controle da Auren, que detém atualmente participação de 4,1% no capital social total e votante da AES Brasil, comunicou que, "tendo em vista estratégia de investimento de longo prazo no setor de geração e comercialização de energia brasileiro", escolherá a Opção 1 e recebimento de participação equivalente a 90% do seu investimento na AES Brasil em ações ON Auren e 10% em moeda corrente nacional.

As administrações da Auren e da AES Brasil convocarão as respectivas assembleias gerais de acionistas para deliberação das matérias relacionadas à Operação.

"Os acionistas controladores da Auren e da AES Brasil comprometeram-se a votar favoravelmente à aprovação da Operação em todas as instâncias aplicáveis", diz ainda o documento.

A consumação da operação, lembra a Auren, "está condicionada à verificação de condições usuais para operações desta natureza, incluindo a aprovação pelo Conselho Administrativo de Defesa Econômica (Cade) pela Agência Nacional de Energia Elétrica, a ANEEL."